De 2009 à 2013 foram um oásis para quem já tinha seu imóvel próprio. Os preços subiram nas alturas… Aí o indivíduo decide vender seu imóvel para embolsar este lucro e percebe que terá que pagar um imposto enorme sobre todo o ganho. O que fazer?

Via de regra, ao vender seu imóvel, o cidadão pagará um imposto de 15% sobre o ganho de capital nesta negociação, ou seja, na diferença positiva entre o valor de compra – que deve estar informado na declaração do imposto de renda – e o valor de venda. Muitos acham que este imposto só deverá ser pago em abril do ano seguinte quando for efetuada a declaração de renda, porém, o contribuinte deverá quitar o tributo até o último dia útil do mês seguinte ao da venda.

Para isto, será necessário preencher o Programa de Apuração de Ganho de Capital (GCAP) – que pode ser baixado do site da Receita -, que irá ajudar o vendedor a calcular o imposto, emitir o DARF para o pagamento e depois até exportar estas informações para a Declaração de Ajuste Anual do Imposto de Renda do ano seguinte.

Porém, existem algumas formas previstas na legislação brasileira de se evitar ou pelo menos minimizar o imposto na venda deste imovel. E aí é que entra o Planejamento Tributário visando obter uma economia destes impostos.

Veja abaixo algumas maneiras de minimizar ou até evitar o imposto sobre o ganho de capital na venda de um imóvel:

1. Comprar outro imóvel residencial em até 180 dias

É possível ficar isento da tributação de ganho de capital se o valor da venda for utilizado para comprar um novo imóvel e o contrato de compra e venda for assinado em até 180 dias da venda. Porém, este benefício só é válido para pessoas físicas e para imóveis residenciais. Vale ressaltar que se a venda for efetuada depois da compra, este benefício não poderá ser utilizado. Porém, o contribuinte somente poderá usufruir desta isenção uma vez a cada cinco anos.

Se não for empregado o valor total da venda em uma nova compra, por exemplo, o novo imóvel custar a metade do valor recebido pela venda, o imposto só incidirá proporcionalmente sobre os 50% que não foram gastos.

2. Vender imóveis por até R$ 440 mil.

Se o imóvel for vendido por até R$ 440 mil, também haverá isenção de imposto e nem será preciso comprar outro imóvel com este valor, basta que seja o único imóvel no nome do contribuinte e que ele não tenha alienado nenhum imóvel nos últimos 5 anos, independente de ter utilizado esta isenção ou não.

3. Vender imóveis de pequeno valor

Para os bens de pequeno valor, incluindo os imóveis de qualquer natureza, com valor de venda de até R$ 35 mil não há tributação sobre o ganho de capital, sem nenhuma restrição.

4. Atualizar o valor histórico do imóvel incluindo os custos de aquisição/venda e benfeitorias

Também é permitido incluir as benfeitorias no valor histórico do imóvel que consta na declaração. Desta forma, o ganho de capital na venda será menor e o valor a pagar de imposto sobre este ganho também. Mas para isto é preciso guardar todas as notas e recibos por até 5 anos após a venda do bem para comprovar o aumento do valor histórico para a Receita Federal. Podem ser declaradas as obras de reforma, ampliação, pintura e pequenos reparos.

Também é possível incluir no valor declarado do apartamento os montantes gastos com o imposto de transmissão (ITBI) e até com os juros pagos do financiamento.

No momento da venda, é permitido abater também o que foi pago de corretagem, desde que seja declarado na aba de pagamentos efetuados.

5. Utilizar o fator redutor de ganho de capital

Para quem tem mais idade, ainda tem um benefício a mais, a isenção do tributo para os imóveis comprados antes de 1969.

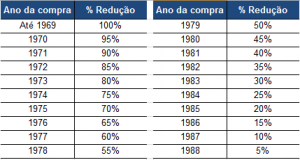

Se o imóvel tiver sido adquirido entre 1970 e 1988 também haverá uma redução do imposto pelo fator redutor, conforme tabela a seguir:

E mais recentemente, a MP do Bem de 2005 introduziu novamente o fator redutor do ganho de capital para imóveis mais novos, onde o imposto vai diminuindo conforme o tempo em que o bem ficou sob a propriedade do contribuinte (o GCAP lhe ajudará neste cálculo).

Uma questão interessante é no caso de bens adquiridos por meio de herança. Nesta situação, é importante verificar a possibilidade de transferir o imóvel para o herdeiro pelo valor de mercado e não pelo valor histórico, o que poderia parecer o mais indicado para não precisar pagar o imposto de renda de ganho de capital nesta transação.

Algumas vezes, se o imóvel tiver sido adquirido pelo falecido há muito tempo, o espólio poderá usufruir dos benefícios do fator redutor citados acima e ficar isento da tributação ou ter uma boa redução do imposto a pagar. O único senão é que neste segundo caso, o imposto deverá ser antecipado. Porém, quando o herdeiro for vender o imóvel recebido de herança, pagará o imposto somente sobre o ganho de capital acima deste valor atualizado a mercado no momento do inventário. Dependendo da situação, mesmo se for necessário adiantar o imposto, ainda poderá ser bem vantajoso.

A regra geral é que o contribuinte que obtiver ganho de capital na venda de seu imóvel estará sujeito ao pagamento de imposto de 15%. Entretanto, há várias situações previstas na lei que permitem a redução ou até isenção total deste imposto. Estas regras não devem ser desprezadas, principalmente pelo contribuinte que já possui o bem há bastante tempo.

Lembre-se de ficar a tento à legislação, pois isso pode significar uma boa economia no imposto a pagar no caso de ganho de capital na venda do seu imóvel.

Veja mais detalhes no Perguntas e Respostas da Receita Federal.