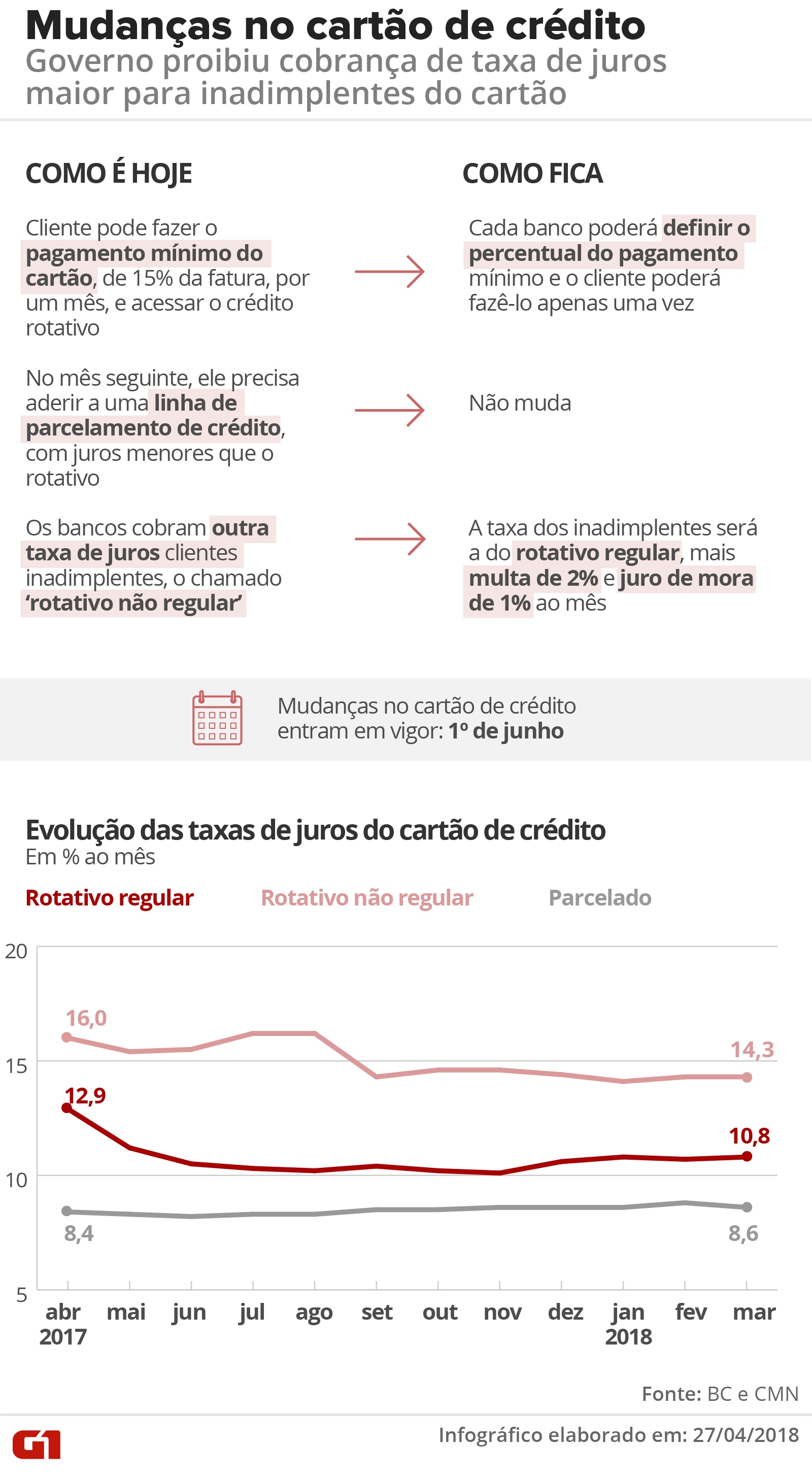

Novas regras para os cartões de crédito passam a vigorar a partir do próximo dia 1º de junho. O objetivo dessas novas medidas do Conselho Monetário Nacional é reduzir as taxas de juros praticadas pelos cartões.

Dentre as mudanças, uma delas é o fim da regra que determinava um percentual de 15% para o pagamento mínimo das faturas dos cartões. A partir da implementação, não existirá mais esse limite fixo e as instituições poderão estabelecer esse limite conforme as suas próprias políticas, levando em consideração o perfil do cliente e o relacionamento dele com a empresa.

Outra alteração é a unificação das taxas de juros do rotativo “regular” (juros para quem paga pelo menos o mínimo) e a do rotativo “não regular” (juros para quem não consegue pagar o mínimo).

Embora as medidas tenham algum impacto nos juros cobrados ao consumidor, é importante ressaltar que isso deve demorar um pouco para acontecer de fato. Isso ocorre por conta da concentração das emissões de cartões pelos grandes bancos do país.

A seguir apresento um infográfico simplificado sobre as mudanças, extraído do Portal de Notícias G1.

Fonte: G1 (Acesse Aqui)

Novas Regras para o Cartão de Crédito – Entrevista CBN

Ontem, no final do dia, concedi uma entrevista completa para a Rádio CBN sobre este tema. Ouça a seguir, ou clique aqui para ouvir diretamente no site da CBN.

Tocador de áudio

Se preferir, leia a transcrição de parte da entrevista abaixo:

CBN: Qual é o principal impacto dessas mudanças relativas aos cartões de crédito para o consumidor? O crédito fica mais barato de fato?

Leticia Camargo: A ideia do Conselho Monetário Nacional é justamente a de que os juros venham a cair com essa medida, mas como a emissão de cartões de crédito no Brasil ainda é muito concentrada nos grandes bancos, talvez essa queda não ocorra de modo tão rápido.

CBN: A gente está falando de juros de mais de 400% ao ano. Quando o consumidor não paga a fatura integral a dívida se torna, em muitos casos, impagável.

Leticia Camargo: Uma das medidas que foram adotadas agora é a de a pessoa que não pagar o percentual mínimo estabelecido (anteriormente de 15%, mas agora um percentual que varia conforme o perfil de cada cliente e o relacionamento dele com a instituição) terá a mesma cobrança de juros que a pessoa adimplente, que conseguiu pagar efetivamente esse mínimo.

Atualmente os juros costumam ser maiores para essas pessoas que não pagam o mínimo, mas isso termina após esta medida.

Isso reduz os juros de um modo geral, porque pagando ou não pagando o mínimo, o consumidor terá um juro unificado, que será a taxa mais baixa entre as duas taxas anteriores.

De qualquer modo, não se sabe se vai haver essa queda tão rápida por conta da concentração das emissões dos cartões pelos grandes bancos no Brasil.

CBN: E cada banco continuaria arbitrando a sua própria taxa, certo?

Leticia Camargo: Sim! Cada um vai definir a sua própria taxa. E dentro de um mesmo banco é possível que existam taxas diferenciadas, conforme o perfil do cliente e o seu relacionamento com a instituição. Existe até um ranking interno para saber se o cliente é bom pagador, se ele tem mais possibilidades de não pagar etc. E a taxa varia conforme a classificação do cliente.

CBN: Na sua opinião, trata-se de um ganho ou uma perda para o consumidor?

Leticia Camargo: Para aquelas pessoas que pagaram o mínimo algum dia e que de algum modo não são ou não foram boas pagadoras no passado, é possível que o mínimo a ser exigido passe a ser até maior, mas dependerá sempre do perfil do cliente e das políticas de cada instituição.

CBN: Chegou-se a se pensar, para se reduzir esse super endividamento no cartão de crédito, em aumentar o valor do juro no parcelamento, certo? Mas nessas novas regras não há esse tipo de mudança, correto?

Leticia Camargo: Não. Mas uma coisa que pode ser feita é, caso o consumidor perceba que não vai dar conta de pagar a fatura, ele pode ir atrás de um outro tipo de empréstimo ou financiamento com taxas mais baixas do que aquelas taxas oferecidas pelo cartão para o parcelamento das dívidas, cujas taxas são historicamente mais elevadas.

CBN: Em relação à mudança anterior quanto à proibição de que os bancos mantivessem os clientes mais de 30 dias no rotativo do cartão de crédito… Muita gente não aproveitou isso e acabou entrando em novas dívidas, com três ou quatro parcelamentos em uma única fatura do próprio cartão de crédito.

Leticia Camargo: A ideia da medida era evitar que as pessoas ficassem no rotativo do cartão pagando um juro bem maior. O parcelamento obrigatório foi estabelecido justamente para que o consumidor pagasse menos juros.

Porém, realmente, se a pessoa parcela, mas abre-se para ela um novo limite de uso de crédito aí ela pode terminar se endividando ainda mais. Algumas pessoas fazem vários parcelamentos em vários cartões de crédito, o que é ainda pior.

Então, às vezes, parcelar e regularizar a situação do consumidor frente ao SPC e SERASA, faz com que este mesmo consumidor volte a ter crédito, o que propicia maior endividamento ao final.

Em casos assim, a educação financeira talvez seja o único modo de evitar esse endividamento em série dessas pessoas, mudando completamente a relação delas com o dinheiro.

CBN: Na sua opinião, falta educação financeira? Falta conhecimento por parte dos consumidores sobre as práticas dos bancos? Falta transparência das instituições também?

Leticia Camargo: Sim. As pessoas muitas vezes aceitam o cartão e começam a utilizá-lo sem nenhuma instrução sobre como utilizar da melhor forma possível o crédito disponível, sem se endividar.

Muitas vezes um universitário, por exemplo, abre uma conta universitária e já ganha ali um cartão de crédito com um limite para gastar… A pessoa ainda nem tem renda direito, está apenas começando a sua jornada profissional, nem sabe cuidar do seu próprio dinheiro, não entende quase nada sobre as taxas de juros, e já recebe um cartão de crédito com um limite alto para poder gastar.

Eu acredito que isso deveria ser melhor explicado. O banco poderia informar, por exemplo: se você tomar o limite Y e deixar de pagar, você terá parcelas de X a quitar. Se os bancos informassem os valores em moeda corrente (valores em Reais) e não em percentuais, é provável que os clientes compreendessem melhor o peso dos juros. Isso poderia facilitar o entendimento das pessoas com relação ao assunto.

CBN: E para quem já está super endividado? Normalmente a gente fala aqui sobre o crédito consignado, que normalmente tem um juro mais barato, só que muitas vezes a pessoa também já está no limite do consignado. O que fazer em situações assim?

Leticia Camargo: O ideal é colocar no papel ou numa planilha todas as receitas, todas as despesas, analisar tudo, entender para onde o dinheiro está indo e o que pode ser economizado.

Além disso, a pessoa deve verificar se é possível conseguir outras fontes de renda (transformar, por exemplo, um hobby em uma nova fonte de receita, ou ainda, trabalhar no final de semana em alguma coisa nova) e tentar encontrar dentro dessas anotações formas de economizar para tentar fazer o dinheiro sobrar para pagar as dívidas existentes.

É preciso que a pessoa entenda o quando está gastando por mês e estabeleça limites claros para os seus gastos.

Isso tudo passa por controle, passa por disciplina e por educação financeira.

CBN: Por onde começar a adquirir essa educação financeira? A gente percebe que os juros oficiais do governo (SELIC) vêm caindo e estão baixos agora, mas essas tais taxas não têm chegado ao consumidor que usa o cheque especial, o cartão de crédito… E aí o consumidor fica sem dinheiro, inclusive para formar uma reserva de emergência. Você acha que para quem já está endividado, buscar educação financeira é a solução, ou já seria tarde demais? Muitas escolas ainda não têm essa disciplina ou não conversam sobre isso com os alunos. Como começar?

Leticia Camargo: A educação financeira entrou agora no novo currículo escolar. Ela não é uma matéria específica, mas será uma matéria transversal que deve estar em todas as demais matérias. Todos os professores podem falar sobre educação financeira em suas aulas.

O problema é que não sabemos até que ponto esses profissionais estão preparados para falar de educação financeira. Não sabemos se eles dominam esse conteúdo e se eles próprios utilizam a educação financeira em seu dia a dia.

Pode ser necessário dar educação financeira para os professores para que eles mesmos possam repassar isso adiante, mas pelo menos agora a educação financeira entrou oficialmente no currículo escolar.

E então? O que achou até aqui? Ouça o restante da entrevista a seguir, ou clique aqui para ouvir diretamente no site da CBN. Há mais informações relevantes! Vale a pena conferir!

Tocador de áudio