[Atualizado em 18/11/2020] Você olhou recentemente o seu título Tesouro Selic? Não quero te desanimar, mas é provável que você encontre uma rentabilidade negativa em setembro….

[Atualizado em 18/11/2020] Você olhou recentemente o seu título Tesouro Selic? Não quero te desanimar, mas é provável que você encontre uma rentabilidade negativa em setembro….

Esse é um dos investimentos mais indicados para a reserva de emergências. Mas, apesar de ter um baixo risco de crédito (ou seja, baixa possibilidade de não pagamento por parte do Governo) e ser bem conservador (já que é pós-fixado), vem sofrendo uma pequena queda no último mês.

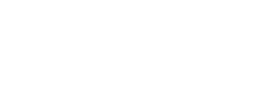

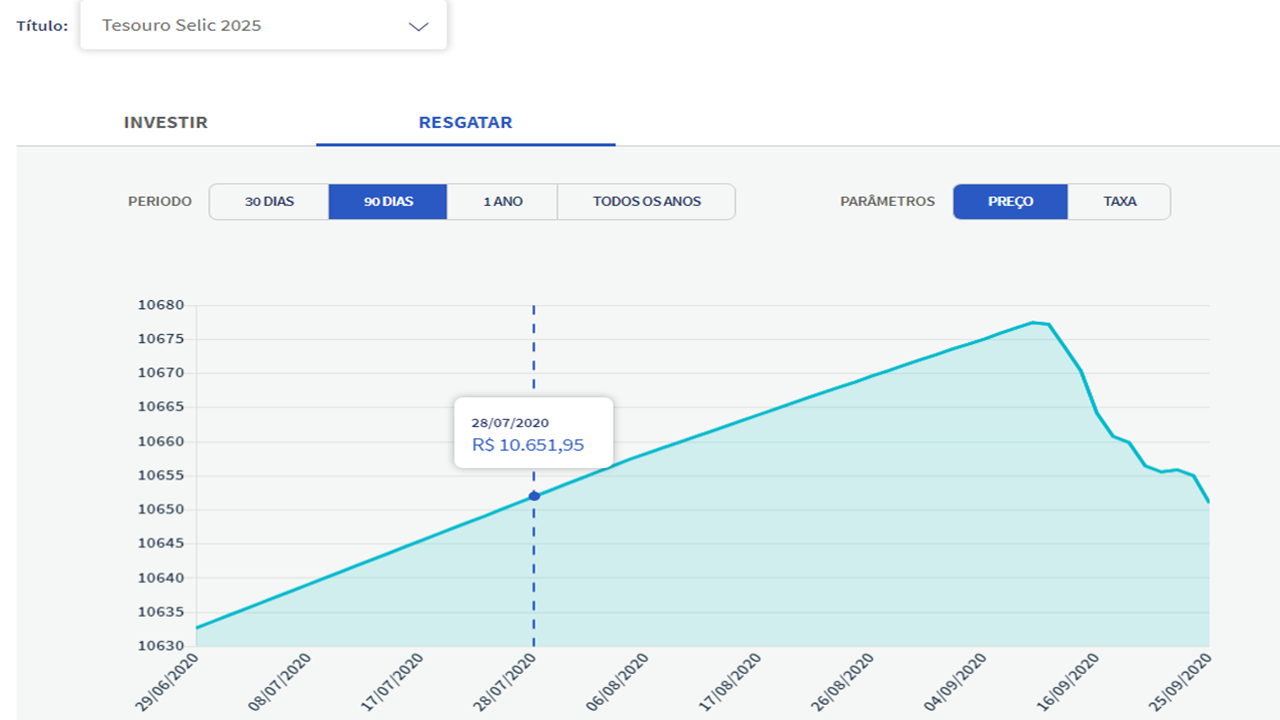

Verifiquei no site do Tesouro Direto que no dia 25 de setembro o preço de venda do Tesouro Selic estava no mesmo patamar do final de julho.

Mas, não se assuste. Olhando no gráfico a queda parece muito grande, mas ela é equivalente a você não ter recebido nenhum rendimento em setembro e devolvido o rendimento de agosto. Claro, que o equivalente a dois meses sem rendimento não é bom, mas isso nada se compara à rentabilidade negativa que ocorreu em março com as ações, por exemplo.

Rentabilidade Negativa: por que isso está ocorrendo?

Devido à percepção de aumento do risco fiscal no Brasil, as taxas de juros vêm subindo nos últimos meses. Esse estresse no mercado vem acontecendo porque o Governo aumentou seus gastos na pandemia, além de ter um grande volume de títulos públicos vencendo no curto prazo. E ainda temos algumas questões pela frente, como uma possível quebra do teto fiscal e a piora na pandemia, podendo levar a um segundo lockdown.

O fato é que tudo isso vem tornando mais difícil para o Tesouro, vender novos títulos no mercado. Isso, porque no final das contas, o mercado tem percebido um aumento no risco de o Governo não conseguir financiar seus gastos excessivos por conta do aumento do endividamento público.

Mas, como isso tudo impacta o Tesouro Selic?

Por conta desse aumento do risco fiscal, os investidores têm pedido taxas de juros cada vez mais altas para emprestarem seus recursos para o Governo. Isso vem causando uma diminuição da demanda desses títulos, já que o Tesouro não está querendo vender seus papéis com juros mais altos.

Aí, por essa questão de oferta e demanda, tem sobrado títulos e seus preços vêm caindo, inclusive no mercado secundário. Essa visão negativa do que nos espera no futuro, acabou impactando também os preços dos títulos Tesouro Selic.

Vale lembrar que esses papéis pagam de rentabilidade a Selic mais ou menos uma taxa adicional. Quando essa taxa adicional é positiva, o preço de mercado do título sofre um deságio (ou seja, cai) e quando essa taxa adicional é negativa (ou seja, o preço sobe) ele está com ágio.

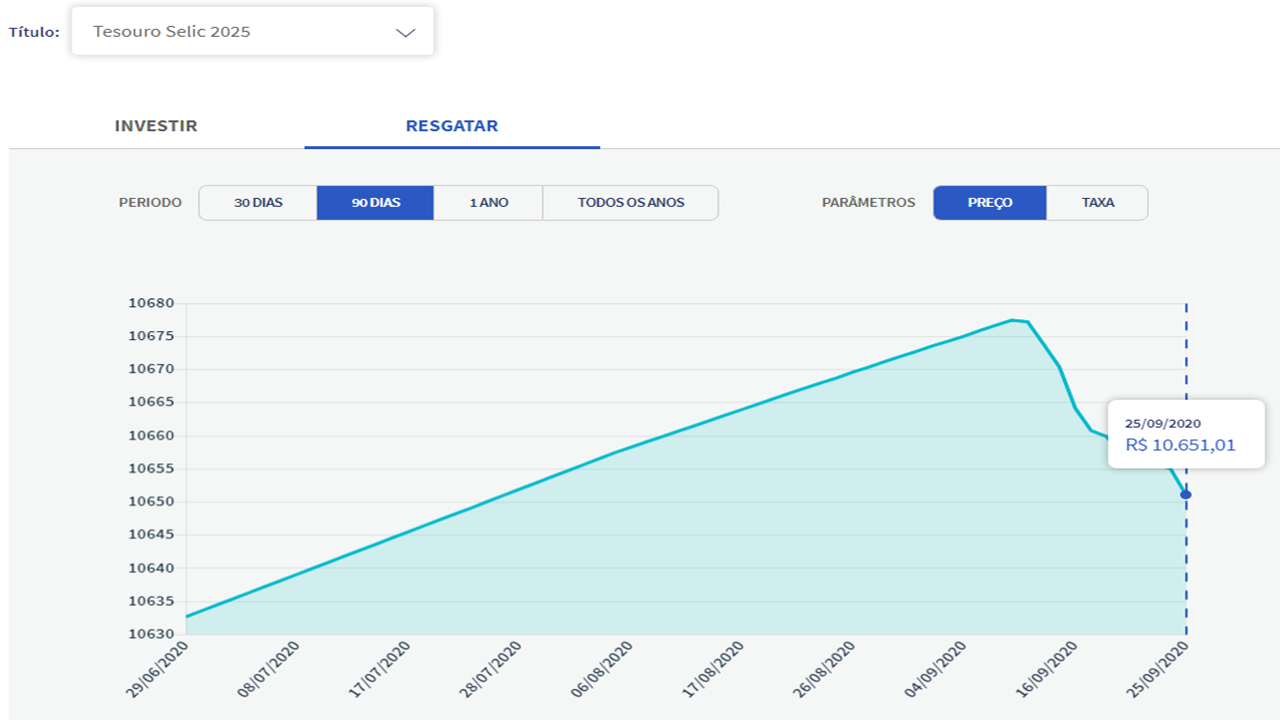

Essa taxa adicional historicamente costuma ser muito baixa e também não varia muito. Mas, mas recentemente, devido a esse estresse do mercado, ela vem aumentando e o preço dos títulos caindo, o que gera a rentabilidade negativa.

Veja como essa taxa subiu nos últimos meses, mas principalmente nos últimos dias. Era de 0,03% por muito tempo, subiu para 0,04% no início de março e no dia 25 de setembro estava em 0,12%!

Conforme eu já tinha explicado nesse outro texto É possível perder dinheiro em renda fixa com o estresse do mercado?, as perdas costumam ser bem maiores nos outros títulos do Tesouro Direto. Mas, que apesar de pouco provável, era possível perder dinheiro no Tesouro Selic também.

Pois é… Em ano de pandemia, até o que é pouco provável acontece. A verdade é que estamos perdendo dinheiro no Tesouro Selic. Veja como a rentabilidade do Tesouro Selic 2025 dos últimos 30 dias até 25 de setembro está negativa em 0,21%.

Mas, é importante salientar que o investidor só terá esse prejuízo se resgatar seus títulos antes do prazo de vencimento. Porém, se ficar com eles até o vencimento, vai receber aquela taxa de juros pactuada no momento da compra (que pode ter sido a taxa Selic + 0.02%, já que essa vinha sendo a taxa de compra desde meados de 2019 para esse título com vencimento em 2025).

Como fica minha reserva de emergências?

Se você possui títulos do Tesouro Selic ou Fundos DI, é bem provável que a rentabilidade dessas aplicações esteja negativa agora em setembro. Já expliquei acima o que vem ocorrendo com os títulos Tesouro Selic. E, quanto aos fundos DI, essa queda vem ocorrendo pois os gestores aplicam grande parte dos recursos desses fundos nesses títulos pós-fixados do Governo.

Sendo assim, os CDBs com liquidez diária de bancos grandes e que estejam pagando 100% do CDI são uma ótima opção para a sua reserva de emergências, pois não estão sofrendo esse ajuste nos preços (ou marcação à mercado, para utilizar um termo mais técnico). Os CDBs vão pagar exatamente o percentual do CDI combinado no momento da compra, independente do momento do resgate. Lembrando que esses CDBs são garantidos pelo Fundo Garantidor de Crédito (FGC) até o montante de R$ 250 mil por CPF em cada conglomerado financeiro. E a garantia é limitada à R$ 1 milhão a cada 4 anos por pessoa.

Foi isso que expliquei em entrevista ao Jornal Extra. Veja aqui a matéria completa.

Sendo assim, é interessante diversificar também a sua reserva de emergências para, nos momentos de estresse como o que estamos passando agora, poder efetuar os resgates dos CDBs e não realizar a perda no Tesouro Selic que está com rentabilidade negativa nesse último mês.

Sei que esse texto é mais técnico, mas a intenção é explicar o que vem acontecendo com os investimentos mais conservadores para que você possa sempre tomar as suas decisões estando bem embasado. Espero que o tenha ajudado! Bons investimentos!